Donation de la nue propriété ou donation avec réserve d'usufruit

Dans le vaste monde de la planification successorale, la donation de la nue-propriété ou donation avec réserve d'usufruit se distingue comme un outil puissant et parfois mal compris.

Ce concept permet aux donateurs de transmettre une partie de leurs biens tout en conservant certains droits d'usage. Mais qu'est-ce que cela signifie vraiment, et pourquoi est-ce important pour vous, client de notaire? Dans cet article, nous allons explorer ce sujet en profondeur, décrypter ses implications et offrir des conseils et informations pratiques pour ceux qui envisagent cette démarche.

Le principe: La donation en nue-propriété est l'acte notarié par lequel une personne (le donateur) transmet un bien (appartement, maison, titres de société), gratuitement et de son vivant, à une autre personne (le donataire). Ainsi, le donateur peut conserver l'usage et la jouissance du bien transmis (un logement par exemple).

Ce concept permet aux donateurs de transmettre une partie de leurs biens tout en conservant certains droits d'usage. Mais qu'est-ce que cela signifie vraiment, et pourquoi est-ce important pour vous, client de notaire? Dans cet article, nous allons explorer ce sujet en profondeur, décrypter ses implications et offrir des conseils et informations pratiques pour ceux qui envisagent cette démarche.

Le principe: La donation en nue-propriété est l'acte notarié par lequel une personne (le donateur) transmet un bien (appartement, maison, titres de société), gratuitement et de son vivant, à une autre personne (le donataire). Ainsi, le donateur peut conserver l'usage et la jouissance du bien transmis (un logement par exemple).

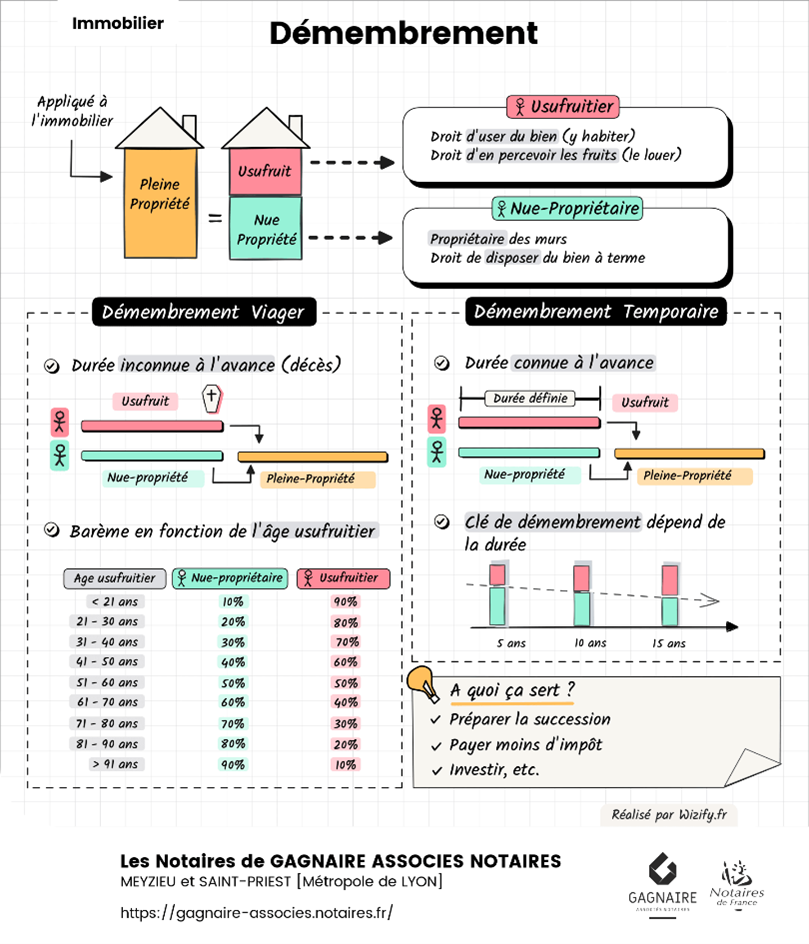

Comment fonctionne le démembrement de propriété ?

Lorsque l'on donne la nue propriété d'un bien. On pratique le démembrement de propriété. L'opération de démembrement de propriété permet au donateur de conserver l'usufruit du bien et de transmettre la nue propriété au donataire.L'usufruitier conserve:

- Le droit d'user du bien (y habiter)

- Le droit de percevoir les fruits (le louer, percevoir les dividendes)

Le nue propriétaire:

- a le droit de disposer du bien à terme. (C'est à dire le vendre!)

Quels sont les avantages de la donation en nue propriété ?

Cette méthode de transmission permet d’anticiper sa succession, tout en bénéficiant d’une fiscalité attractive et le tout sans se départir de l’intérêt économique d’un bien (utiliser et percevoir les revenus).1. Une fiscalité avantageuse:

La donation nue propriété d'un bien permet d'obtenir un avantage fiscal non négligeable. Si le donateur ne décède pas dans le trimestre suivant le don, à la fin de l’usufruit, le nu-propriétaire se voit attribuer le bien en pleine propriété, sans être imposé sur la valeur de l'usufruit. Seule la nue-propriété est taxée.Le principal avantage de cette donation est donc l'optimisation fiscale et plus particulièrement réduire les droits de donation. Le client soucieux de transmettre son patrimoine appréciera donc de réaliser l'opération à moindre coût et de réaliser sa transmission de son vivant.

Notons qu'au delà du coût, il y a la question de la prévisibilité du coût fiscal de la transmission qui est souvent rechercher par le donateur. Les observateurs constatent que l'évolution de la fiscalité de successorale est parfois erratique. Quelle sera la fiscalité applicable au jour de votre décès ? La réalité, c'est qu'à chaque Loi de finances, le législateur peut faire évoluer dans un sens favorable ou, le plus souvent, défavorable la fiscalité de votre succession.

La donation en nue propriété permet de contrôler la fiscalité de la transmission, car c'est le donateur, qui fixe la date de la transmission et ainsi la date du fait générateur de l'impôt. A l'inverse, la date du décès étant, le plus souvent, imprévisible, le défunt ne contrôle pas la fiscalité applicable à sa succession.

2. La conservation de la jouissance par le donateur .

D'un point de vue civil, la signature d'une donation de la nue propriété d'un bien offre au donateur le droit de conserver l'usage ou la jouissance du bien transmis jusqu'à se qu'il décède.1/ Donation en nue propriété de la résidence principale ou secondaire du donateur :

Le donateur peut conserver l'usage exclusif jusqu'à son décès de la résidence principale ou secondaire transmis. Le nu propriétaire ne peut pas mettre l'usufruitier à la porte. Le donateur conserva, sa vie durant, le droit d'occuper le bien gratuitement et n'aura aucune obligation de verser un loyer au nu propriétaire. C'est le donateur qui paiera la taxe foncière et, le cas échéant, la taxe d'habitation.S'il s'agit d'une résidence secondaire, le propriétaire-donateur, qui n'occupe qu'une partie de l'année le logement, peut louer le bien seul, sans l'autorisation du nu propriétaire. Il signera seul le bail et percevra seul les loyers.

2/ Donation en nue propriété d'un investissement locatif : (Appartement, maison, immeuble).

Pour le donateur la jouissance s'accompagne du droit au loyer, si le bien était loué. Là encore, le donateur percevra les loyers et paiera la taxe foncière.3/ Donation en nue propriété de titre de société : (parts sociales, actions).

Dans le cadre d’une donation de parts sociales ou d'actions d'une société, le donateur conserve la jouissances des titres de société transmis, il convient de toutefois de travailler à une parfaite rédaction des statuts de la société.Une bonne rédaction des statuts permettra au donateur de conserver les dividendes chaque année, de conserver sa qualité de dirigeant de la société. Le donateur pourra même, vendre les actifs sociaux, faire acheter des actifs sociaux nouveaux, sans l'accord du nu propriétaire. Le donateur-usufruitier pourra également voter en assemblée, s'il garde la qualité d'associé. Le notaire aidera le donateur a travailler les statuts, avant la donation, pour garder un contrôle total sur la société.

La clause de "réversion d'usufruit": quel intérêt ?

Une clause supplémentaire peut être ajoutée à la convention de donation : la "clause de réversion d’usufruit". En réalité des notaires parlent de la création d'un usufruit successif. Il s'agit d'une clause qui "attribue" à un usufruitier en second, le droit de jouissance sur le bien donné, en cas de décès de l'usufruitier principal.Ainsi, une mère, propriétaire d'un appartement location, peut donner la nue propriété d'un appartement dont elle est propriétaire à sa fille et prévoir qu'en cas de décès l'usufruit ne revient pas immédiatement à sa fille nue propriétaire.

Elle pourra prévoir un usufruit successif au profit de son époux. Le mari de la défunte pourra continuer à percevoir le loyer jusqu'à son propre décès. La fille nue propriétaire ne percevra le loyer qu'au décès du survivant des deux usufruitiers (l'usufruitier principal et l'usufruitier en second).

Cette clause permet de protéger et de sécuriser l'usufruit du dernier conjoint, tout en assurant la transmission du patrimoine aux héritiers. Elle peut également être utilisée pour permettre à un proche (parent ou enfant) d'obtenir l'usufruit en cas de décès prématuré ou de difficultés financières. Il y a l'art et la manière de rédiger les clauses d'une donation. La donation est un contrat notarié précis et qui doit être bien rédigé.

En revanche, il est important de noter que cette clause peut entraîner des conséquences fiscales sur les droits de donation et les droits de succession. Il est donc nécessaire d'en discuter avec un notaire avant toute signature.

Quels frais sont associés à une donation en nue propriété ?

La donation en nue-propriété est une stratégie patrimoniale très prisée pour transmettre un bien immobilier ou des titres de société, tout en optimisant les frais. Toutefois, rien n'est gratuit. Découvrez les principaux frais associés à ce type de donation:1. Droits de donation, Taxe de publicité foncière, Contribution de sécurité immobilière.

La donation de la nue propriété est avantageuse fiscalement. Toutefois, il est possible qu'elle génère des impôts, pour le Trésor public; Parfois des sommes conséquentes.... Le Notaire réalise une étude patrimoniale préalablement à la transmission et étudie les conséquences fiscales de cette donation.Les droits de donation en nue-propriété sont calculés selon la valeur de la nue-propriété, qui dépend de l'âge de l'usufruitier au moment de la donation. Plus l'usufruitier est âgé, plus la valeur de la nue-propriété est élevée, ce qui augmente les droits de donation. Un barème fiscal est appliqué par l'administration fiscale et permet aussi des abattements, notamment pour les dons en ligne directe entre parents.

Le notaire va devoir estimer la valeur vénale des biens donnés, calculer la valeur de la nue propriété (calcul de l'usufruit économique et du barème fiscal ), déduire l'abattement, déterminer l'assiette de l'impôt, calculer le montant des éventuels droits de donation (Droit de mutation à titre gratuit), calculer le montant de la taxe de publicité foncière, calculer le coût de la contribution de sécurité immobilière.

2. La rémunération du notaire: Les émoluments.

Pour une donation de nue propriété, la rémunération du notaire est fixée par le Code de Commerce. Ainsi, c'est la garantie pour le client d'avoir un rémunération encadrée. La rémunération d'un notaire en matière de donation est appelée émolument. Il existe des émoluments fixes et des émoluments variables en fonction d'un barème dégressif.Pour faire simple, la rémunération du notaire est fonction de la valeur des biens transmis. Il est possible de demander un devis ou une étude patrimoniale pour estimer le coût de son intervention ou le coût de sa succession.

Dans le cadre d'une donation avec réserve d'usufruit, il convient de comparer le coût de l'intervention d'un notaire, au coût de l'intervention d'une succession non préparée. Après étude, il y a souvent de bonnes nouvelles et un effet très positif pour le client....

Qui peut bénéficier de la donation de la nue propriété d'un bien ?

La donation de la nue propriété d'un bien immobilier intervient le plus souvent au profit de descendants de premier degré (les enfants). L'objectif, pour le père et la mère, est de diminuer la charge fiscale des enfants. Les parents ont souvent peur que la charge fiscale de la transmission oblige les héritiers à vendre, en catastrophe, le bien transmis, dans les six mois du décès. En effet, le règlement des impôts doit intervenir généralement dans les 6 mois du décès.Pour cette raison, ils cherchent des informations sur le coût de la transmission démembrée et cherchent à analyser les effets fiscaux de leur décès.

Toutefois, il convient de noter que la transmission de la nue propriété peut être réalisée au profit d'un petit-enfant, d'une association, d'un cousin, d'un ami, d'un salarié, réduisant d'autant les droits de succession du bénéficiaire-donataire. Il n'y a pas toujours de lien de parenté ou d'alliance entre le donateur et le donataire. Il est recommandé dans ces cas de consulter un notaire pour évaluer les implications fiscales et juridiques de la donation.

En résumé, la donation de la nue propriété d'un bien peut profiter à toute personne à qui le donateur souhaite transmettre son patrimoine. Cependant, il est essentiel de prendre en compte les conséquences fiscales et juridiques avant de procéder à une telle décision. Un notaire peut fournir des conseils personnalisés pour aider à déterminer si cette stratégie est adaptée aux objectifs patrimoniaux du donateur et du donataire.

Doit-on toujours donner la nue propriété de ces biens ?

Il n'y a pas de réponse de principe, à apporter à cette question. Là-encore, c'est l'étude patrimoniale préalable qui va aider le client à répondre à cette question. Donner un bien, même en nue propriété, appauvri le donateur. Il faut donc contrôler qu'après la donation, le donateur reste toujours en mesure de faire face à ses dépenses de fin de vie.Exemple: Si, un jour, je dois vendre le bien immobilier donné, serais-je en mesure de payer les sommes nécessaires à ma maison de retraite ? Voilà une limite civile, qui doit-être au cœur de la réflexion patrimoniale du notaire, de son équipe et du client.

Les relations avec le donataire sont aussi au cœur de l'étude patrimoniale. La donation ne doit pas avoir pour but que d'optimiser la fiscalité de sa transmission. Il doit réfléchir, avec l'équipe du notaire, aux conséquences civiles et fiscales de l'éventuelle vente du bien immobilier (droit à disposer de l'immeuble donné, plus-values immobilière, abattement pour durée de détention, etc.). Le notaire devra faire preuve de pédagogie, pour expliquer toutes les conséquences de la donation avec réserve d'usufruit. Il y a lieu de réfléchir à la question de la distribution du prix, en cas de vente et d'expliquer les règles de la subrogation réelle.

Le notaire interroge souvent le client sur la question des travaux à prévoir dans le bien. La charge de ces travaux incombera t-elle au donateur ou au donataire ? S'agit-il de simple travaux de rafraichissement ou des travaux importants qui porteront sur la structure du bâtiment? L'erreur serait de créer, avec la donation, d'un bien immobilier en mauvais état, une charge excessive pour le donataire.

Il y aura lieu de réfléchir à la question de savoir, s'il y a lieu de faire une donation simple ou une donation-partage, de la nue propriété. Il y aura lieu de réfléchir à la question de savoir, si les biens donnés doivent être inclus ou exclus de l'acte notarié. Quelques-unes des questions auxquelles le client devra répondre avant d'envisager une donation avec réserve d'usufruit. Enfin, il est important de rédiger un acte clair et précis pour éviter tout conflit entre les parties après le décès du donateur.

En conclusion, la donation de la nue propriété peut être une stratégie avantageuse fiscalement pour transmettre son patrimoine à ses proches. Cependant, il est essentiel de bien étudier les conséquences civiles et fiscales avant d'engager des démarches de transmission. Un notaire peut jouer un rôle clé dans ce processus en offrant des conseils personnalisés et en rédigeant un acte clair pour garantir la protection des intérêts du donateur et du donataire. En somme, la donation de la nue propriété est un outil juridique complexe mais pouvant être bénéfique pour tous les parties impliquées si elle est réalisée avec soin et avec l'aide d'un professionnel qualifié tel qu'un notaire.